نگاهی به برخی پروژه های موفق و شکست خورده دیفای در سال ۲۰۲۰

دیفای در سال ۲۰۲۰ دارای پروژه های درخشان و مشکوک زیادی بود. با شروع سال ۲۰۲۱ میلادی، زمان خوبی فراهم شده تا در مورد بزرگترین تحولات حوزه ارز رمزنگاری و جذب سرمایه گذاران به این بخش کمی تامل کنیم.

بیت کوین در ابتدای سال ۲۰۲۰ در بالای سطح ۷۰۰۰ دلار در نوسان بود و این ارز برتر بازار با نزدیک شدن به رخداد نصف شدن پاداش بلاک (هاوینگ) در حال قوی شدن بود. پس از آن کروناویروس در دنیا شیوع پیدا کرد و باعث اصلاح شدید در بازارهای جهانی سهام و کاهش شدید قیمت بیت کوین شد. این اتفاق در ۱۲ مارس که به پنجشنبه سیاه معروف است رخ داد و قیمت بیت کوین به سطح ۳۷۸۲ دلار کاهش یافت.

در حالی که اوضاع برای بیت کوین و اکوسیستم مالی جهانی نگران کننده به نظر می رسید، بخش مالی غیر متمرکز (دیفای) شروع به رونق گرفتن کرد.

کل ارزش قفل شده در دیفای

از نظر ارزش کل قفل شده (ارش دارایی های سپرده شده در پروتکل)، حجم معاملات و ارزش بازار، بسیاری از پلتفرم های دیفای و توکن های مرتبط با آنها اکنون با بهترین صرافی های متمرکز رقابت می کنند.

در سال ۲۰۲۰، ویژگی غیر متمرکز بودن ارز رمزنگاری واقعا خود را اثبات کرد. معاملات غیرمتمرکز نظیر به نظیر در قراردادهای هوشمند تا حدی توسعه یافته اند که هر سرمایه گذار با یک کیف پول متاماسک و چند دلار بیت کوین، اتریوم یا تدر به راحتی می تواند به یک اکوسیستم جدید از پروژه های منحصر به فرد و درآمدزا دسترسی داشته باشد.

سرمایه گذاران علاوه بر کسب بازده بالا از توکن های دیفای می توانند در استیکینگ شرکت کنند که مستلزم ارائه دارایی های شخص به عنوان وثیقه در استارتاپ های کوچک و بلاک چین و دریافت توکن های تازه استخراج شده در ازای آن است. معمولا توکن ها بلافاصله ارزش قابل توجهی بدست می آورند و بازدهی را برای سهام داران یا مالکان خود فراهم می کنند. این پدیده “تولید بازده بالا از طریق استیکینگ یا وام دادن ارزهای رمزپایه” با انتشار توکن کامپاند در ماه ژوئن آغاز شد.

روند تولید بازده، نماد ماهیت رادیکال فضای دیفای بود. برخی از پروژه ها به وضوح برای پر کردن کیف پول سازندگان آنها با بهره گیری از فومو و ساده لوحی (که ویژگی های بسیاری از سرمایه گذاران جدید در بازارهای نوظهور مانند ارز رمزنگاری هستند) طراحی شده بودند.

با این وجود، به لطف “تولید بازده بالا از طریق استیکینگ یا وام دهی” برخی پروژه های برتر و عالی در بخش دیفای ظهور کردند. تا به امروز، آنها به رشد جوامع خود ادامه داده اند و مفاهیم مالی جدیدی را ارائه کرده اند که می توانند چهره ارز رمزنگاری و مالی سنتی را متحول کنند.

یونی سواپ: برترین صرافی غیر متمرکز

می توان ادعا کرد که از بین تمام پروژه هایی که در سال ۲۰۲۰ مورد توجه قرار گرفته اند، یونی سواپ یکی از عاملان اصلی در تسریع رونق دیفای بوده است. این پلتفرم، اکوسیستم جدیدی را ارائه داد که در آن هر کسی می تواند بدون نیاز به پرداخت کارمزد به صرافی یا شرکت در برنامه توسعه صرافی، یک توکن در بلاک چین اتریوم ایجاد کند.

در حالی که یونی سواپ در سال ۲۰۱۸ راه اندازی شد و از آن زمان به بعد به طور مداوم رشد کرده است، در سال ۲۰۲۰ به اوج هایی رسید که کمتر کسی می توانست آنها را پیش بینی کند. متوسط حجم روزانه این پروتکل در نیمه اول سال گذشته کمتر از ۱ میلیون دلار بود، اما با جذب سرمایه زیاد در “تابستان دیفای” ، حجم آن تقریبا به ۱ میلیارد دلار رسید.

یونی سواپ به یاد روزهای اوج ICO در سال ۲۰۱۷ از توکن حاکمیتی UNI در تاریخ ۱۶ دسامبر رونمایی کرد و ۴۰۰ توکن را به کیف پول هایی که با این پروتکل مشارکت داشتند، به صورت ایردراپ داد. این “چک محرک دیفای” (دلیل این نام ارزش تقریبی ۱۲۰۰ دلاری آن بود) هیجان و هیاهوی جدیدی را پیرامون این پروژه بوجود آورد و قیمت توکن UNI برای مدت کوتاهی تا سطح ۸.۳۹ دلار افزایش داد. در نتیجه این افزایش قیمت، ارزش توکن های ایردراپ شده به ۳۳۰۰ دلار رسید.

یرن فایننس پیشرو در تولید بازده

با چند برابر شدن فرصت های کسب سود از دارایی های رمزنگاری در بخش دیفای، سرویس های تجمیع کننده این بخش برای کاربران عادی که به دنبال سود هستند، تبدیل به یک ضرورت شده اند.

پروژه یرن فایننس و توکن YFI آن به عنوان استاندارد طلا در این فضا ظهور کردند، چون تیم توسعه آن بهترین ویژگی های قراردادهای هوشمند و سیستم مالی سنتی را به کار گرفتند تا یک اکوسیستم منحصر به فرد برای سرمایه گذاران ایجاد کنند که همه سرویس های مورد نیاز آنها را داشته باشد.

داده های اولیه نشان می دهند که توکن YFI در ۱۷ جولای ۲۰۲۰ در سطح ۷۹۰ دلار معامله می شد، اما زمانی که این پروژه مورد توجه معامله گران قرار گرفت، YFI به طور انفجاری رشد کرد و قیمت آن در یک برهه از زمان به بالاتر از سطح ۴۳۰۰۰ دلار رسید.

شاید یرن فایننس بزرگترین پروژه موفق در تابستان دیفای باشد، زیرا توزیع بازده کوتاه مدت آن باعث ایجاد یک جامعه استوار، غیرمتمرکز و حرفه ای از توسعه دهندگان و کاربران شده است. این پروژه سرانجام با ادغام پروتکل های دیگر از طیف های مختلف، یک مجموعه کامل DeFi را ایجاد کرد.

تیم توسعه این پروژه ضمن این که همچنان یک جامعه مردمی و غیر متمرکز است، با سرعت فوق العاده ای به ارائه محصولات جدید و نوآورانه ادامه می دهد.

ثبات تحسین برانگیز آوه

آوه یکی دیگر از پروژه های موفق بخش دیفای در سال ۲۰۲۰ بود. این پروژه که قبلا با نام “ETHLend” شناخته می شد، با فرض ایجاد یک پروتکل مالی غیرمتمرکز تاسیس شد که به افراد اجازه می داد ارز های رمزنگاری را قرض بگیرند و قرض بدهند.

پروتکل آوه در ابتدا به عنوان بخشی از روند ICO در سال ۲۰۱۷ راه اندازی شد و با وجود مواجهه با چالش های فراوان، از زمستان ارز رمزنگاری در امان ماند. این پروژه از زمان راه اندازی تاکنون چندین تغییر در پروتکل و یک تعویض توکن را تجربه کرده تا به عنوان یکی از بهترین پروژه های دیفای همچنان به کار خود ادامه دهد.

در ابتدای سال ۲۰۲۰، توکن Lend در سطح ۰.۰۲ دلار معامله می شد (معادل قیمت ۲ دلار توکن AAVE فعلی) و حجم معاملات ۲۴ ساعته آن ۱۰.۶ میلیون دلار بود. از آن زمان تاکنون، قیمت این توکن رشد انفجاری داشته و به بالاترین سطح خود در ۹۵ دلار افزایش یافته و حجم معاملات ۲۴ ساعته آن به حدود ۲۲۲ میلیون دلار رسیده است. در حال حاضر، این توکن در سطح ۱۲۹ دلار معامله می شود.

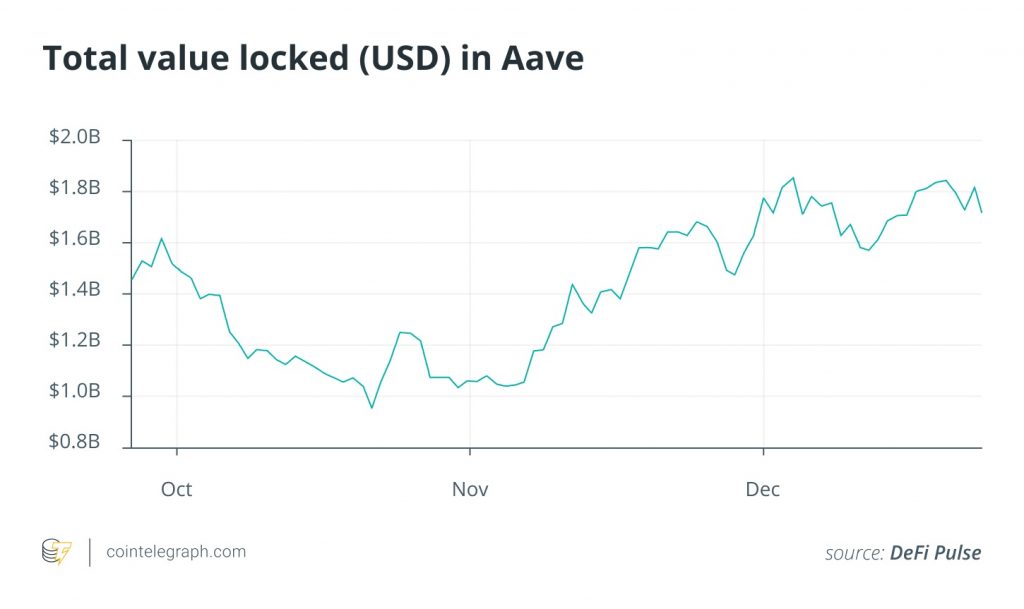

طبق دیفای پالس، پروتکل آوه از نظر ارزش قفل شده رتبه چهارم را در بین پلتفرم های دیفای دارد. ارزش فعلی قفل شده در این پروتکل ۱.۷۳ میلیارد دلار است که توسط کاربران آن تامین می شود.

در تمام سال ۲۰۲۰، آوه در ارائه ویژگی های جدید و نوآورانه در فضای وام دهی دیفای پیشگام بود. این اولین پروژه ای بود که مکانیسم وام تحت وثیقه را منتشر کرد. این پروژه همچنین با پلتفرم V2 خود و توکن AAVE، پیشرفت های زیادی را در خصوص تجربه کاربر ارائه داده است.

سوشی سواپ ثابت کرد که تقلید هنوز هم بزرگ ترین شکل چاپلوسی است

اگر فورک ها وجود نداشتند، امروزه شاهد ارزهای مختلف ارز رمزنگاری نبودیم و حمله سوشی سواپ به یونی سواپ احتمالا یکی از قابل توجه ترین حوادث سال ۲۰۲۰ بوده است.

سوشی سواپ کار خود را با استفاده مجدد از کد یونی سواپ و یک طرح غیر قابل اعتماد آغاز کرد: این پروژه فقط توکن های استخر یونی سواپ را برای استیکینگ می پذیرد و در پایان این فرایند، توکن ها را به طور خودکار بازخرید کند و نقدینگی اصلی را برای خود حفظ می کند. توکن SUSHI این پلتفرم برای اصلاح و کنترل سازمان خودگردان غیرمتمرکز تابعه (یا DAO) طراحی شده بود. با این وجود، بازدهی حاصل از استیکینگ این توکن وسوسه انگیز بود.

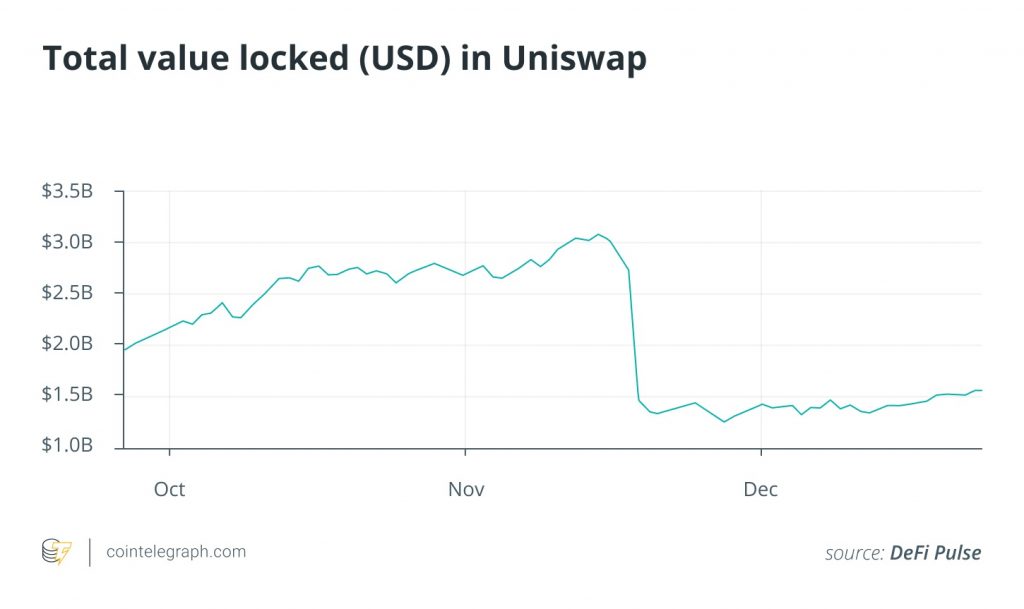

محبوبیت زیاد به همراه فهرست شدن توکن SUSHI در صرافی ها باعث شدند تا قیمت این توکن از ۰.۱۵ در آغاز عرضه به ۱۵ دلار برسد و بیش از یک میلیارد دلار بازده از استیکینگ جذب کند. این ترفند تا حدی در سرقت نقدینگی یونی سواپ موفق بود، چون ارزش کل دارایی های قفل شده در آن در مقایسه با سوشی سواپ افزایش کمی داشت. این نشان می دهد که ارائه دهندگان نقدینگی در یونی سواپ تمایل چندانی به افزایش دارایی های قفل شده خود نداشته اند.

فروش ناگهانی توسط شف نومی

در یک اقدام غیر منتظره، شف نومی (توسعه دهنده ارشد این پروژه) ناگهان حدود ۱۴ میلیون دلار از توکن های سوشی خود را فروخت و اعلام کرد که از این پروژه کناره گیری می کند. کاربران سوشی سواپ بلافاصله این حرکت او را کلاهبرداری برای خروج تفسیر کردند و با سقوط قیمت توکن این پروژه، ارزش کل قفل شده در این پروتکل به زیر یک میلیارد دلار کاهش یافت.

سرانجام، اعتراضات جامعه سوشی سواپ، شف نومی را وادار کرد تا ۱۴ میلیون دلار حاصل از فروش توکن های سوشی را به صورت اتریوم پس دهد، اما دیگر فایده ای نداشت و قبلا ضربه به ارزش این توکن و وجهه این پلتفرم وارد شده بود.

با وجود این رسوایی، جامعه به توسعه این پلتفرم ادامه داد و ادغام اخیر بین یرن فایننس و سوشی سواپ کمک کرد تا اعتماد به این پروژه (علی رغم سابقه نه چندان خوب آن) باز گردد.

در حال حاضر، ارزش کل قفل شده در این پلتفرم ۱.۱۳ میلیارد دلار است و قیمت توکن سوشی اخیرا به بالای سطح ۳ دلار رسیده است.

وای اف آی آی (YFII) نشان داد که تعداد بیشتر همیشه به معنای بهتر بودن نیست

مانند یونی سواپ، بسیاری از پروژها در پی بهره گرفتن از موفقیت توکن YFI یرن فایننس بودند. DFI.money با توکن YFII در ابتدا فقط به صورت یک فورک از یرن فایننس راه اندازی شد و این پروتکل با واکنش تعداد زیادی از افراد جامعه دیفای مواجه شد، چون به نظر می رسید که این پروژه هدف خاصی ندارد.

برخی از صرافی های غیر متمرکز مانند بالانسر(Balancer ) این دارایی را در لیست سیاه قرار دادند، چون خبر آن از طریق وبگاه مدیوم و توسط یک حساب مستعار منتشر شده بود. برخی از تحلیلگران این فورک را با جدایی بیت کوین از بیت کوین کش مقایسه کردند، اگرچه تاثیرگذاری آن بسیار پایین بود.

پس از فهرست شدن مشروط YFII در صرافی بایننس، قیمت آن به ۸.۵۴ دلار افزایش یافت. از آنجایی که این توکن در مقطعی از زمان ارزانتر از توکن YFI بود، نظر بسیاری از سرمایه گذاران را به خود جلب کرد. زمانی که یک اصلاح جدی (به خاطر کسب سود معامله گران از موقعیت ها) در بخش دیفای رخ داد، قیمت YFII مانند بسیاری دیگر از توکن های دیفای، به شدت کاهش یافت و به خاطر عدم جهت گیری مشخص تیم آن و ضعیف بودن فاندامنتال، قیمت در زیر سطح ۲۰۰۰ دلار نگه داشته شد.

در حال حاضر، YFII با حجم ۲۴ ساعته ۱۹۱ میلیون دلاری در حدود سطح ۲۰۲۲ دلار معامله می شود. ارزش کل قفل شده در این پروتکل ۳.۸ میلیون دلار است، در حالی که ارزش دارایی های قفل شده در YFI به ۴۱۳.۳ میلیون دلار می رسد.

جالب است بدانید که DFI.money تنها پروژه موفق در بین فورک های YFI بود و بقیه فورک ها از موفقیت و مشروعیت کمتری برخوردار بودند.

بدترین پروژه دیفای با نام غذاها

اگرچه تابستان دیفای برای دنیای ارز رمزنگاری مهم بود و تاثیر مثبتی بر این اکوسیستم گذاشت، اما شاهد برخی از پروژه ها بودیم که هدف مشخصی نداشتند و یک نمونه بارز آن ،یام فایننس (Yam Finance) بود.

این پروژه جزو اولین پروژه های محبوب تولید بازده بود و زمینه را برای عصر پروژه هایی با نام غذاها یا “توکن های غذا” فراهم کرد.

اکثر توکن های غذا مانند Tendies و Kimchi، فورک های بی حاصلی بودند و اغلب هیچ محصولی برای تولید بازده بیشتر نداشتند.

یام فایننس یک پروتکل آزمایشی بر پایه ابتکارات و نوآوری های مالی در شبکه های غیرمتمرکز بود. این پروژه مانند آمپلفورت الگوریتمی بر پایه ریبیس ارائه داد. هنگامی که ریبیس انجام می شود، عرضه توکن به صورت الگوریتمی و براساس قیمت فعلی توکن، افزایش یا کاهش می یابد.

جذابیت این پروژه به خاطر مدل “عرضه عادلانه” از طریق تولید بازده بود. در این مدل هیچ فروش خصوصی، هیچ ICO و هیچ توکن از قبل استخراج شده وجود ندارد و هرکس که توکن را می خواهد باید آن را استخراج یا خریداری کند. این پروژه به دنبال یک جامعه DAO به شیوه ای مشابه با یرن فایننس بود.

یام یکی از پیشگامان مفهوم “استخر چرخشی” بود که در آن برخی از سهام گذاران در ابتدا باید ۵۰ درصد از سرمایه خود را به خرید توکن های YAM اختصاص دهند تا بازده بیشتری به صورت توکن YAM دریافت کنند. این مفهوم همراه با وعده عرضه عادلانه، علاقه و جنب و جوش زیادی در بین جامعه آن به وجود آورد.

اشکال اساسی یام

این پروتکل موفق شد صدها میلیون دلار سرمایه جمع کند، اما یک نقص اساسی در آن وجود داشت:قراردادهای هوشمند هرگز آزمایش نشده بودند و به ندرت توسط یک تیم حرفه ای از محققان امنیتی کنترل شده بودند. در حالی که بنیانگذاران این موضوع را به صراحت اعلام کردند، اما آنها به نوعی سهام گذاران را از سرمایه گذاری در این پروتکل منصرف نکردند که همین موجب ناراحتی آنها شد.

توسعه دهندگان این پروژه مرتکب یک اشتباه مهلک شدند، آنها فراموش کردند که بر ۱۰ به توان ۱۸ تقسیم کنند. قراردادهای هوشمند اتریوم از اعداد صحیح بسیار بزرگ برای نشان دادن مقادیر اعشاری استفاده می کنند و در هنگام محاسبات، توسعه دهندگان را ملزم به ضرب و تقسیم بر این فاکتور می کنند.

اولین ریبیس پروژه باعث تولید تعداد زیادی ارز جدید شد که همه آنها به موجودی آن اضافه شدند. این امر دستیابی به حد نصاب رای گیری را غیر ممکن کرده بود و پروتکل را به بن بست رساند، بنابراین اشکال فنی رفع شدنی نبود.

یام پس از آن دوباره عرضه شد، اما هرگز به محبوبیت اولیه خود دست نیافت. این تجربه یک یادآوری کاملاً جدی در مورد چگونگی بروز اشتباه در دیفای است.

منبع: وب سایت کوین سرا

نظرات کاربران